はじめに:なぜ今、一棟アパート投資なのか

不動産市況が大きく揺れる中、「投資すべきタイミングがわからない」という声を多く耳にします。

とくに昨今では、金利の先行き不透明感や物件価格の高止まりが続いており、不動産投資を躊躇する方が増えています。

しかし、そんな今だからこそ注目されているのが「一棟アパート投資」です。

その理由は、区分マンションのように「利回りが低くキャッシュフローが出づらい」投資ではなく、買い方と時期を戦略的に選ぶことで、「出口戦略まで設計できる資産形成手段」として成立するからです。

また、インフレ環境下においては、現金や預貯金の実質価値が下がるリスクもあり、実物資産への資金移動が加速しています。

特に不動産はインフレに強く、ローンでレバレッジが効く数少ない投資対象。なかでも一棟アパートは、自身で建物全体の収益をコントロールでき、節税・資産拡大の両立が可能な「戦略的投資」と言えるのです。

本記事では、「一棟アパートはなぜ今なのか?」という問いに対し、最新の市況や融資状況を踏まえながら、初心者にもわかりやすく、かつ実践的に解説していきます。

これから不動産投資を始める方も、すでに区分や戸建てで行き詰まりを感じている方も、「資産形成の次の一手」としての判断材料になる内容です。

まずは、不動産投資の本質を見抜き、「一棟アパート」という選択肢がなぜ今、最適解たり得るのか。その背景と投資家心理をひも解いていきましょう。

一棟アパート投資の全体像|区分・戸建てとの違い、投資収支、運営の特徴

不動産投資と一口に言っても、以下のような形態があります。

- 区分マンション

- 戸建て

- 一棟アパート

- 一棟マンション

そのなかで、一棟アパート投資は“資産形成スピード”と“コントロール性”の両面において、特に優れた投資手法だと私は考えています。

まず、区分マンションとの最大の違いは「収益と支配の範囲」です。

区分マンションでは自分が保有している一室の運用しかできず、建物全体に対する意思決定権はありません。

修繕や共用部の改善などは管理組合の判断に委ねられます。

一方で、一棟アパートでは「建物全体」が自分の資産。

つまり、賃料設定、リフォームのタイミング、入居者募集の戦略、大規模修繕の時期や予算まで、すべてを自分で設計・実行できるのです。

この“経営の自由度”が、投資収益を大きく左右します。

また、一棟アパート投資では規模が大きくなりやすいため、同じ労力でより大きな収益が狙えます。

物件価格が5,000万円〜1億円程度のケースも多く、ローンを活用してレバレッジを効かせながら、家賃収入とキャピタルゲインの両方を狙うことができます。

戸建て投資と比べると、一棟アパートは「1回の取引で複数の部屋を一気に保有できる」点がメリットです。

戸建て投資は、仕入れやリフォーム、賃貸付けの手間がかかりすぎる割に、規模が小さく利益も限定的。

しかも銀行融資が使いにくい。

結果として、収益効率の面でアパート投資に軍配が上がるケースが多いのです。

もちろん、一棟アパートにもデメリットはあります。

初期投資が大きく、空室が出ればダイレクトに収益に響きます。

また、融資審査も区分よりは厳しくなる傾向があるため、属性(年収・金融資産など)や事前の準備も重要です。

しかし、その分“戦略と実力で成果を出せる投資”とも言えます。

区分のように「業者が用意した商品を買うだけ」ではなく、自分で相場を読み、物件を選び、収益を最大化するための経営判断を重ねていく

——ここにこそ、投資家としての面白みと可能性があるのです。

また、一棟アパートは高利回りを狙いやすい。

中古アパートは、区分マンションや1棟マンションに比べて、利回りが高くなる傾向があります。

そのため、同じ自己資金でも多くの家賃収入を得やすく、キャッシュフローが安定しやすいのが特長です。

こうした理由から、資金計画が立てやすく、失敗リスクを抑えられるため、初心者には特に向いています。

ただし、築年数や修繕履歴などの確認は必ず必要になります。

一棟アパート投資は「キャッシュフロー(手残り)の拡大→資産拡大→家賃収入の自動化」という、三段構えの長期戦略が描ける数少ない投資モデルなのです。

まとめると、一棟アパート投資は以下のような特徴を持っています。

- 全体収支を自分でコントロールできる

- 大きなキャッシュフローを狙える

- 区分や戸建てに比べ、規模の経済が働く

- 運用の自由度が高く、収益最大化の余地が大きい

この“経営型不動産投資”こそが、資産形成を加速させる本質的な選択肢であることを、まずはご理解いただければと思います。

市場サイクルと逆張り戦略の関係|キャピタルゲインを生む買い方、タイミングの本質

不動産投資において、最も結果を左右するのが「買うタイミング」です。

とりわけ一棟アパートのような高額投資においては、相場サイクルの読みと“逆張り”という視点が、利益のすべてを決めると言っても過言ではありません。

私の投資スタイルも、常に「逆張り」です。

つまり、価格が下がったとき=他の人が買わないときにこそ、買いに行く。

これがキャピタルゲインを最大化するための絶対条件です。

たとえば、2011年。

東日本大震災の影響もあり、首都圏の中古マンション価格は底値でした。

私のクライアントの中にも、この時期に購入した方が複数いらっしゃいますが、2020年代に入ってからの売却で、軒並み1,000万円超の利益を得ています。

このように、不動産市場は「下がる→上がる→また下がる」というサイクルを、数年〜10年単位で繰り返しています。

にもかかわらず、多くの初心者は「みんなが買っている時期=価格が高い時期」に高い価格で買いに走ってしまうのです。

これが最大の失敗パターンです。

なぜなら、高値掴みをすると、キャピタルゲインを得ることはおろか、インカム(家賃収入)ですらローン返済で手残りが出なくなるケースが多いためです。

つまり、市場が下がっているとき、誰も買わないときこそ「仕込み時」。

これが、逆張りの本質です。

しかし、逆張りにはある“覚悟”が求められます。

それは「しばらく結果が出ないことを受け入れる」ことです。

相場が底値であっても、買った直後に価格が急回復するわけではありません。

むしろ、1年、2年、場合によっては5年待つ必要もあります。

ですが、そうした“仕込みの期間”を受け入れられる人こそが、結果として最も大きなリターンを手にするのです。

この「待つ力」こそが、真の不動産投資家に求められるスキルだと私は考えています。

ただし、不動産の価格はいつ底値が訪れるか分かりません。

そこでもう一つの逆張り方法も活用します。

それは、“相場よりも安く買う”ことです。

市況が高い時期でも、個別物件の割安性を見抜く眼があれば、いつでも逆張り手法が使えることになります。

市場全体が高値でも、売主の事情や物件の状態によって、「相場より2割安く買える物件」が存在するのです。

つまり、逆張りとは“タイミング×目利き”の合わせ技。

この両方を実践することで、安定したキャピタルゲインを手にすることができるのです。

市場は常に波打っています。

今が“上”なのか“下”なのかを冷静に見極め、自分の投資スタイルをぶらさず行動する。

この市場との向き合い方が、一棟アパート投資では極めて重要です。

次章では、こうした逆張り戦略を実現するための前提、「相場観の磨き方」について詳しく解説していきます。

4. 「安く買う」が全てを決める|相場観の養い方、価格の判断基準

一棟アパート投資で成功するために、最も大切な原則。それは——「安く買う」ことです。

どんなに魅力的な立地でも、どんなに入居率が高くても、買値が高すぎては利益は出ません。

不動産投資は「買う時点で勝負の8割が決まる」と言われるほど、購入価格がすべてを左右するのです。

では、「安く買う」とはどういうことでしょうか?

3つのポイントについて説明します。

- 相場より安く買う”という感覚を身につける

- 価格交渉(指値)のタイミングと根拠を持つ

- 「利回りの罠」に注意する

✅ 1.“相場より安く買う”という感覚を身につける

まず一つ目は、“相場より安く買う”という感覚を身につけることです。

そのためには、常に市場を見て、物件価格と利回り、立地、築年数、間取り、建物の構造などの条件を掛け合わせて、相場を肌感覚で理解する必要があります。

具体的には、ポータルサイト(楽待・健美家など)で毎日物件をチェックし、エリアごとに以下のポイントを観察しましょう。

- 「利回り相場」

- 「平均坪単価」

- 「成約までのスピード感」など

最低でも100物件は見て、気になる物件には実際に問い合わせをして資料を請求し、現地を確認してみる。

ここまでやって初めて、“目利き”が育ちます。

✅ 2.価格交渉(指値)のタイミングと根拠を持つ

二つ目は、価格交渉(指値)のタイミングと根拠を持つことです。

売主にも事情があります。

相続税の支払い、離婚による財産分与、急な転勤、資金ショートによる現金化など、「とにかく早く売りたい」という背景がある場合、通常より大きな値引きに応じてくれるケースが少なくありません。

こうした“値下げ交渉余地のある物件”を見抜くことが、「逆張りで安く買う」ための鍵になります。

また、「決算期を迎えた業者物件」もチャンスです。

不動産会社は在庫を長く抱えていたくありません。

3月・9月など決算前のタイミングでは、赤字覚悟での値下げも起こりやすくなります。

✅ 3.「利回りの罠」に注意する

三つ目に重要なのが、「利回りの罠」に注意することです。

表面利回りが高くても、以下のように実質的な収益性が伴っていない物件は避けるべきです。

- 修繕履歴がない

- 空室が長期化している

- エリアに賃貸需要が乏しい

- 間取りに競争力がないなど

見かけの数字だけに惑わされず、「買ったあとどうなるか」を冷静にシミュレーションすることが欠かせません。

たとえば、家賃が5万円、10室のアパート(年間家賃収入600万円)を6,000万円で買ったとします。

一見、表面利回り10%と高水準ですが、実際は空室が2室常に埋まらず、修繕費が嵩み、手残りはほとんどゼロ……というケースは珍しくありません。

だからこそ、「安く買う」とは単に価格を抑えるだけでなく、「価値に対して安い価格で買うこと」、つまり割安で買うことなのです。

物件の価値を正しく評価し、そのうえで価格交渉を行う。

この目利きと戦略が、長期で見たときのリターンを決定づけます。

不動産投資は、“価格で勝負が決まるビジネス”です。

最初の一手である「買い方」が、その後10年、20年にわたる成果を大きく左右するのです。

浅井式・逆張りを成功させる3条件|相続・離婚・業者の決算前を活用

「逆張りで不動産を安く買う」と言うと、まるでタイミングの話に聞こえるかもしれませんが、実際の現場ではそれだけでは不十分です。

本当に狙うべきは、“今すぐにでも売らなければならない”売主が抱える事情ある物件。

その見極めと交渉こそが、浅井式・逆張り成功の秘訣です。

私はこれまで数百件におよぶ不動産売買に立ち会ってきましたが、相場よりも2割、3割安く買えた案件には、必ずといっていいほど、売主の事情が存在しました。

具体的には、次の3つのパターンです。

- 相続が発生し、現金化が急がれる物件

- 離婚による財産分与が必要な物件

- 売主が業者で、決算前に現金化したい物件

それぞれについて詳しく説明します。

✅ 1. 相続が発生し、現金化が急がれる物件

相続税の申告と納税は、相続開始から10か月以内に完了しなければなりません。

この期限に間に合わせるためには、納税資金を用意できない場合は、不動産を早めに売却し、現金化しておく必要があります。

さらに、相続人が複数いた場合、現物分割(不動産を分けて持つ)が難しく、トラブルを避けるためにも「さっさと売ってお金で分けたい」という心理が働きます。

このような事情を抱える売主は、相場よりも安くてもいいから早く売りたいという意向を持っていることが多く、価格交渉にも柔軟です。

実際、私のクライアントでも相続案件で都内のアパートを相場の8割で取得し、5年後に売却して1,200万円のキャピタルゲインを得た方がいらっしゃいます。

✅ 2. 離婚による財産分与が必要な物件

離婚時には、夫婦で築いた財産を公平に分ける「財産分与」が発生します。

特に不動産のような大きな資産は、売却して現金にし、そこから折半するのが一般的です。

ただし、離婚問題というのは感情的になりやすく、「とにかく早く片を付けたい」と考えるケースが多いのです。

このような案件は、当事者の精神的負担も大きく、売却に際して多少の価格交渉にも応じやすい傾向があります。

買主としては、冷静に相場と現況を比較しながら、合理的な指値を提示することで、相場よりも安く物件を取得するチャンスが生まれます。

✅ 3. 売主が業者で、決算前に現金化したい物件

不動産業者が売主となる物件にも、逆張りのチャンスがあります。

特に中小の不動産会社では、資金繰りや経営計画の関係で「決算期までに一定数の在庫を処分したい」といったプレッシャーがあります。

3月(法人決算)、9月(中間決算)などは要チェック。

仕入れた物件がなかなか売れないまま棚卸資産として残っている場合、値引きしてでも売ってしまいたいというモチベーションが働くのです。

このタイミングを狙って「売れ残り」や「長期掲載物件」にアプローチし、戦略的に指値を入れることができれば、十分に利益の出る買い物になります。

▼ 3条件を活かすためのポイント

この3つの条件を活かすには、ただポータルサイトを眺めているだけでは不十分です。

重要なのは、以下の3点です。

- “物件背景”を読み取る視点を持つこと(相続、離婚、業者名などヒントはたくさんあります)

- 販売担当者に直接ヒアリングすること(「なぜ売りに出しているんですか?」と聞くのは非常に有効)

- 指値のロジックを用意すること(修繕履歴や空室率など、合理的な理由づけが重要)

浅井式・逆張り戦略とは、“相場を読む”だけでなく、“人の事情を読む”ことでもあります。

物件の背後にある売主の動機を見抜き、そこに寄り添いながらも戦略的に交渉する。

これこそが、不動産投資で本当においしい物件を得るための、プロの作法です。

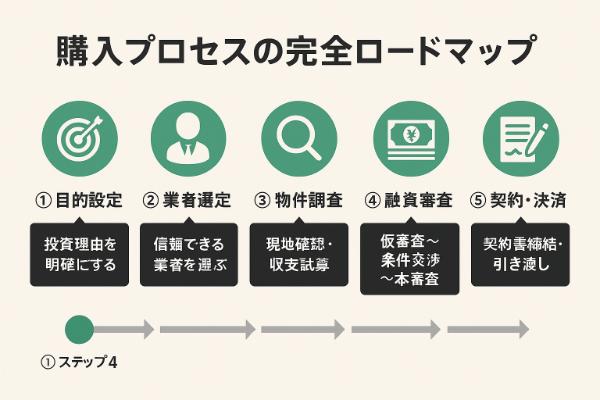

6. 購入プロセスの完全ロードマップ|目的設定、業者選定、融資交渉、契約、購入まで

一棟アパート投資は、金額が大きいだけに、「思い立ったらすぐ買う」ような投資ではありません。

成功する投資家は例外なく、目的を明確にし、戦略を持って段階を踏むという、購入までの“設計図”を持っています。

この章では、初心者でも失敗なく一棟アパートを購入できるように、購入までの以下のフルプロセスを順を追って解説していきます。

- ステップ①:投資の目的を明確にする

- ステップ②:信用できる業者を見極める

- ステップ③:物件紹介・現地調査・収支試算

- ステップ④:融資の仮審査と条件交渉

- ステップ⑤:購入申込・契約・融資本審査

- ステップ⑥:金銭消費貸借契約・物件決済

✅ ステップ①:投資の目的を明確にする

まずやるべきは、「なぜ不動産投資をするのか?」を自分に問い直すことです。

- キャッシュフローを得たいのか

- 相続税対策なのか

- 将来の売却益(キャピタル)を狙いたいのか

たとえば、キャッシュフローを安定して得たいなら「地方の中古・アパート」が有利。

一方、将来の売却益を得たいなら「築浅・高入居率エリア」が向いています。

この目的次第で、狙うべき物件の種類・立地・築年数・価格帯がすべて変わってきます。

✅ ステップ②:信用できる業者を見極める

次に重要なのが、「誰から買うか?」です。物件選びよりも、業者選びのほうがはるかに重要です。

良い業者は、物件の良し悪しを包み隠さず説明し、無理な営業は絶対にしません。

選ぶ基準としては以下が目安になります。

- 営業歴10年以上の実績

- 管理・売却まで一貫してサポート

- 金融機関とのパイプが強い(紹介融資がある)

- 地元に根付いていて、地主系大家の物件をたくさん管理している

まずは物件の問い合わせから初めて、交流を深めていきます。

✅ ステップ③:物件紹介・現地調査・収支試算

業者と面談すると、属性(年収・資産背景)に合った物件の紹介が始まります(都心の業者よりも地方の地元業者のほうがいい物件を持っているケースが多い)。

紹介された物件が気になる場合は、現地確認と賃貸業者ヒアリングが必須です。

チェックポイントは以下の通りです。

- スーパーや小学校までの距離

- 地方は駅からの距離ではなく、駐車場の台数と出入りの難易度

- 単身者用ではなく、長く住んでくれるファミリー物件を選ぶ

- 周囲の空室状況(郵便ポストにガムテープなどが張られている)

- 建物の外観・共用部の管理状態

- 地盤・災害リスク(ハザードマップも確認)

また、家賃表や支出項目(管理費・修繕・火災保険など)をもとに、「返済後の手残り」がプラスになるか試算しましょう。

業者が出してきたシートではなく、自分でシミュレーションシートに記入することが大切です。

不動産投資のより詳しいチェックポイントについては、こちらの記事でご紹介しています。

ぜひ参考にしてみてください。

▼不動産投資で失敗しないためのチェックポイント

✅ ステップ④:融資の仮審査と条件交渉

気に入った物件が見つかったら、次は「融資の仮審査」です。

場合によっては、提携金融機関を持つ業者が、あなたの属性に合わせて融資付けを行ってくれることもありますが、自分でも探しておきます。

金融機関との面談前に、以下の資料を用意しておくとスムーズです。

- 直近2〜3年分の確定申告書/源泉徴収票

- 金融資産(預金通帳・証券口座)の写し

- 保有物件の概要(あれば)

- プロフィールシート

重要なのは、金利・融資期間・融資比率の3点。利回りが高くても、融資条件が悪ければ手残りが出ません。

複数の金融機関にコンタクトを取り、条件の比較をして一番有利な金融機関から借ります。

✅ ステップ⑤:購入申込・契約・融資本審査

融資条件がある程度見えてきたら、「購入申込書(買付)」を提出し、正式契約に向かいます。

この段階では、「ローン特約」の付いた契約書を必ず用意してください。

ローン特約とは、「希望する融資が通らなかった場合は契約を白紙に戻せる」安全弁です。

これがないと、融資否決時に違約金を請求される恐れがあります。

契約後、金融機関へ正式に本申請を行い、数週間で審査結果が通知されます。

✅ ステップ⑥:金銭消費貸借契約・物件決済

融資が承認されたら、銀行と「金銭消費貸借契約(ローン契約)」を締結し、最終的な「決済・引渡し」に進みます。

このタイミングで支払う費用は以下の通りです。

- 売買代金(融資+自己資金)

- 仲介手数料(売買価格の3%+6万円+消費税)

- 登記費用(司法書士報酬、登録免許税など)

- 火災保険料(2年〜10年分一括)

- 固定資産税・管理費の清算金

決済当日は、銀行・司法書士・不動産会社が一堂に会し、1〜2時間で手続きが完了。

これで晴れてあなたは、一棟アパートのオーナーになります。

▼ 一棟アパート購入の成功は、8割が準備で決まる

多くの初心者がやってしまう失敗が、以下のパターンです。

- 「いくらお手取り(キャッシュフロー)があるのかもわからず、購入を決めてしまう」

- 「地域の賃貸ニーズや賃料水準を全く調べていない」

- 「条件を比較せず業者の言うまま契約する」

しかし実際は、購入前の“準備と戦略”こそがすべてです。

しっかりと目的を定め、業者を味方につけ、冷静に数字を見て、適切な条件で買う。

これさえ守れば、初めての一棟アパートでも十分に成功できます。

次章からは、実際に成功した具体的な事例をご紹介します。

成功例1:2011年購入→2023年売却|キャピタル1,400万円の事例紹介

一棟アパート投資は「逆張りで買う」ことでこそ、最大のリターンが生まれます。

その好例が、2011年に購入されたある投資家の事例です。

▼ 2011年、震災直後の逆風下での購入

この方が物件を購入したのは、2011年の東日本大震災直後。

当時の不動産市況は冷え込み、特に中古アパートは「売りたい人が多く、買う人がいない」状況でした。

このタイミングで、都内郊外の木造アパート(築18年)を相場の約2割安で購入。

利回りは当初表面9.5%という、当時としても良好な条件でした。

▼ 購入から12年、売却時の市場回復で大成功

購入後は特別なリフォームなどは行わず、管理会社に任せて安定運営。

ローン返済でキャッシュフローは月2〜3万円と少なめでしたが、12年後の2023年、市場価格が高騰し、売却を決意。

同エリアの利回りと取引事例を活用して高値で売り出したところ、2ヶ月で成約。売却益は1,400万円超を実現しました。

▼ 学べるポイント

- 相場が冷えているときこそ、買い手にとっては“好機”

- インカム(家賃収入)ではなく、キャピタルゲイン戦略で成功

- 「ただ保有して待つ」だけでも、大きな成果になるケースがある

このように、時流を読み「安く買って、あとは待つ」戦略は、再現性のある成功モデルとなり得ます。

8. 成功例2:リーマン直後購入→2022年売却|インカム、キャピタルともに利益を出しながら資産形成成功

続いてご紹介するのは、2008年のリーマンショック直後に物件を購入した投資家の事例です。

この方の特徴は、キャッシュフロー(家賃収入の利益)がしっかり出ていた物件を、高値で売却し、最終的に大きく資産を増やせた点にあります。

▼ 2009年、金融不安の中で決断した購入

リーマンショック後の2009年、不動産市況は大混乱でした。

銀行の融資姿勢は厳しく、物件の買い手は激減。

そんな中、この投資家は「今こそ安く買える」と考え、地方の築20年ファミリータイプの木造アパート、利回り12%のものを2棟同時に購入しました。

価格は1棟2,800万円(×2)=合計5,600万円。

利回りが高かったので、フルローンで購入しても、月々の返済と経費を差し引いた手残りは、15万円/月ほどありました。

▼ 2022年、エリア再評価で想定外の売却益

その後も賃貸経営は順調で、空室も少なく推移。そして2022年、近くにショッピングセンターができたことにより、エリア全体の評価が上昇。

なんと、2棟まとめて7,000万円以上で売却することができ、約1,500万円のキャピタルゲインを得ました。

▼ 学べるポイント

- 安く買えばインカム・キャピタルの同時狙いができる

- 地方でも、エリア選定が良ければ中長期で評価は上がる

- フルローンでも、利回りが高ければリスクは制御可能

このように、地方でも「利回り」と「価格」が良ければ、不動産投資は十分に資産形成の武器になります。

9. 融資と市況の裏表構造|安い時は融資が厳しい/高い時は通りやすい

不動産投資における「逆張り戦略」を実行するうえで、避けて通れないのが“融資の壁”です。

結論から言えば、市況が冷え込み価格が安い時期ほど、融資が通りにくくなり、逆に価格が高いときほど、融資は通りやすいというジレンマがあります。

この「融資と市況の裏表関係」を正しく理解することが、逆張り成功の鍵となります。

▼ 市場が冷えているとき:安く買えるが、融資は厳しい

- 金融機関が不動産融資を引き締める

- 対象物件の評価が厳しく、フルローンが難しい

- 金利もやや高めに設定されがち

たとえば、2009年のリーマンショック直後や2011年の震災直後など、市場が冷え込んだ時期は「買い手が激減」し、物件価格は大幅に下落しました。

このタイミングで買えれば最高ですが、問題は「金融機関が貸してくれない」ことです。

▼ 市場が過熱しているとき:融資は出やすいが、価格が高い

- フルローン/オーバーローンも出やすい

- 金利も1%台と超低水準

- 属性が高ければ即融資内諾

しかし、物件価格はすでに上昇しているため、「買った瞬間に割高」「手残りが出ない」という事態に陥りやすくなります。

▼ なぜ融資と市況は“逆”に動くのか?

- 市場が不安定=将来の回収不安=貸し渋り

- 市場が安定=担保評価が高い=積極融資

つまり、銀行は「相場が高い=担保価値も高い」と判断するため、融資が出やすくなるのです。

皮肉なことに、「今買うべき」タイミングでは融資が出にくく、「今は待つべき」タイミングで融資が出やすいのです。

▼ 融資の出やすさに左右されすぎない

この構造を理解したうえで大切なのは、「融資が出るから買う」という判断をしないことです。

むしろ、「今は不動産の価格が割高である、だから融資が出やすい。物件選びはより慎重に行う」と冷静に判断できることが、長期的な資産形成を実現する投資家に共通する姿勢です。

そして、融資が厳しいタイミングでも、

- 頭金を厚くする(自己資金比率を上げる)

- 融資に強い業者と組む

- 属性・資産背景を整える

といった準備と戦略で突破口を開くことは十分可能です。

また、融資が厳しい時期でも「どんどん貸し出している金融機関はある」ことも忘れてはいけません。厳しい時期こそ融資戦略が必要になります。

▼ 融資が厳しい時期には、どんどん貸し出している金融機関を探し出すことが重要!!

融資が出にくい時期も焦らず、属性や自己資金を磨きながら「いつでも動ける準備」をすること。

そして、金融機関情報を集めて「旬の融資先」を見つけることが重要になります。

この情報収集能力こそが、「融資と市況の裏表構造」を乗りこなす唯一の方法です。

「失敗する人」のパターンとその回避策|フルローン区分、長期赤字、情弱購入など

一棟アパート投資は、適切な知識と判断さえあれば非常に再現性の高い資産形成法です。

しかし現実には、「不動産投資に失敗した」「損ばかりして終わった」という声が後を絶ちません。

その背景には、以下のような典型的な“失敗パターン”があります。

- パターン①:フルローンで区分マンションを購入

- パターン②:インカム重視で赤字物件を長期保有

- パターン③:情報弱者ゆえの「なんとなく購入」

- パターン④:融資の出やすさだけで判断

この章では、実際によく見られる失敗例を紹介し、その回避策をお伝えします。

▼ パターン①:フルローンで区分マンションを購入

最も多いのが、自己資金ゼロで新築区分マンションをフルローン購入するケースです。

- 年収500〜700万円台の会社員がターゲット

- 「節税できます」「年金代わりになります」という甘い営業トーク

- 実際はキャッシュフローがゼロ、もしくは赤字

- 売却しようにも残債のほうが多く、“売るに売れない”

このケースでは、金融機関も“通しやすい”案件のため、初心者が最初に選んでしまいがちです。

しかし、資産拡大にとっては完全な足かせになります。

資産よりも負債の方が大きくなり、債務超過状況に陥るため、もうこれ以上の融資を利用することができなくなるのです。

✅ 回避策:

- 「買いやすい」物件よりも、「増やせる」物件を選ぶ

- 確実に手元にお金が残る物件選びをする

- 「節税目的」で不動産投資を行ってはいけない

▼ パターン②:インカム重視で赤字物件を長期保有

「手残りが出る=良い投資」と考え、利回りだけで物件を選ぶケースも失敗の元です。

たとえば、

- 表面利回り10%以上

- でも築古すぎて修繕費が重い

- 間取りに競争力がないため空室が埋まらない

といった事例は珍しくありません。

また、月々の手残りが少しある程度では、突発的な修繕や退去に耐えられず、結果的に赤字に転落することも。

✅ 回避策:

- 利回りは「実質」ベースで評価(税金・修繕・空室率も反映)

- 修繕費用も見越して指値を入れる

- 賃貸のニーズがある地域かどうかを見極める

- 間取りや設備に競争力があるかどうかを見極める(和室は洋室化されているか、エアコンやウォシュレットは付いているかなど)

▼ パターン③:情報弱者ゆえの「なんとなく購入」

最も避けたいのが、「とりあえず不動産をやってみたかった」という理由で、なんとなく買ってしまうケースです。

- 勉強不足で相場を知らない

- シミュレーションをしていないので、一体いくらの手残りがあるのかも分からない

- 複数物件の比較もしていない

- 立地や利回りの意味を理解していない

- 契約内容を深く読まずにサインしてしまう

このような“情弱購入”では、不動産業者の都合の良い物件を掴まされる可能性が極めて高く、早期の後悔・失敗につながります。

✅ 回避策:

- 業者任せにせず、自分で相場・市場を把握

- 必ず自分でシミュレーションをして、税引き後の手残りも把握する

- 複数業者の比較、セカンドオピニオンを必ず取る

- 最低限、「出口価格の予測」「周辺家賃相場」「資産性評価」は自力でできるように

▼ パターン④:融資の出やすさだけで判断

不動産投資の“入口”は、ほとんどの場合、融資が通るかどうかです。

そのため、「この物件はフルローンが出るから買った」「融資条件が良かったから買った」といった理由で判断する人もいます。

ですがこれは、“貸してくれる”ことと、“儲かる”ことは全く別物であることを見落としている状態です。

✅ 回避策:

- 融資はあくまで“投資判断を助ける手段”

- 融資の条件だけでなく、物件の価値、価格、出口で総合判断

- 返済比率やキャッシュフローを冷静にシミュレーションする

▼ 最後に:失敗の最大要因は「知識不足と焦り」

不動産投資の失敗は、実は物件そのものよりも、“買った理由”に原因があるケースがほとんどです。

- 「今買わないと損する」と思い込んでしまう

- 「フルローンが出るから今しかない」と急ぐ

- 「考えてもよく分からないから、とにかく始めてみよう」で突っ込む

こうした焦りと無知が重なると、たった1件の購入が人生を左右する結果になりかねません。

冷静に、慎重に、「買うべき理由」が揃ったときだけ行動する。

それが、“浅井式”不動産投資の鉄則です。

よくあるQ&A:初心者が知りたいこと全部

ここでは、一棟アパート投資を始めるにあたって、初心者の方からよく寄せられる質問を厳選してお答えします。

初めてでも安心して取り組めるよう、実践的なポイントを整理しました。

Q1:一棟アパートの利回りはどれくらいが目安?

A:私のスクールでは、表面利回り12%以上を目安にしています。

利回りは物件の立地、築年数、管理状況などで大きく変動します。

また、融資の条件によってもキャッシュフローは変わってきますので、いわゆるキャッシュフロー利回り(キャッシュフロー÷物件価格)は3%以上を狙っていきます。

Q2:購入後、どんな費用がかかる?

A:主な運営コストは以下の通りです。

- ローン返済(元利均等)

- 管理委託費(3〜5%程度)

- 火災保険・地震保険料

- 固定資産税・都市計画税

- 修繕費(原状回復、外壁、屋根、共用部)

- 広告料(入居募集時)

これらを含めて年間収支をシミュレーションしておきましょう。

特に築古物件では、修繕積立を別途計上しておくのが安全です。

Q3:融資はどうすれば引ける?条件は?

A:以下の条件を満たすと、融資が比較的スムーズに進みます。

- 年収700万円以上

- 金融資産1000万円以上(最低500万円以上)

- 勤続年数3年以上(正社員)

- 住宅ローン・他の借入が少ない

上記を満たしていない場合でも、総額の小さなアパートを選んだり、自己資金を多めに入れたり、収益性の高い物件を選ぶことで打開できるケースもあります。

なお、融資条件は「金利」「融資期間」「融資割合(LTV)」の3つが重要です。

優良な投資家は、この“融資の質”で投資パフォーマンスを決定づけています。

Q4:管理はどこまで自分でやるべき?

A:基本的にはすべて管理会社に任せるのがおすすめです。

- 入居者対応

- クレーム処理

- 家賃回収

- 修繕手配

- 空室対策

などを自分で行うと、時間と手間が大きくかかり、「本業との両立が難しい」「メンタルを削られる」という声も多いです。

「投資=仕組みで回す」が基本。

特に最初のうちは、実績ある管理会社と連携することが成功のカギです。

Q5:出口戦略(売却)はどう考える?

A:不動産投資は「買って終わり」ではありません。

“どう売るか”まで設計してから買うことが極めて重要です。

主な売却タイミングは以下の通りです。

- 減価償却が終わる時期

- 個人で購入した場合は税金が1/2になる6年目以降

- 賃貸需要が下がる前

- 相場が高騰しているとき

- ローン残債と売却額の逆転ポイント

また、出口価格の目安は「収益還元法」であらかじめ想定しておく必要があります(表面利回りを1〜2%高めに設定した価格)。

Q6:初心者がまずやるべき準備は?

A:いきなり物件探しを始めるのではなく、以下の準備から始めましょう。

- 金融資産の棚卸し(自己資金と年収の整理)

- 投資目的の明確化(キャピタル重視かインカム重視か)

- 自分が買える物件価格帯を把握

- 相場観のインプット(ポータルサイトで家賃や価格を確認)

- 信頼できる業者探し(口コミ、面談、実績)

そして、可能であれば「同じような属性の投資家の成功事例」を調べ、自分の戦略イメージを具体化することが大切です。

Q7:物件は都心?地方?どっちがいい?

A:キャッシュフローを重視すべき初心者には「地方または郊外のアパート」がおすすめです。

都心部は価格が高すぎて利回りが合わないリスクがあります。

地元や土地勘のあるエリアも強みになりますが、きちんと物件を調査・精査する方法を身につければ、行ったことのない地域でも十分成功することができます。

ポイントは、「融資が付きやすく、かつ入居需要が安定しているエリアと間取り」を選ぶこと。利回りだけで飛びつくのはNGです。

Q8:築年数は何年くらいまでが安心?

A:初めての方には、築15〜25年くらいの木造アパートか軽量鉄骨のアパートがバランス的に最適です。

- 利回りが高い

- 賃貸需要もまだある

- 修繕コストも読みやすい

築30年を超えると銀行融資が付きにくくなり、出口も不透明になります。

ただし、再生力(リフォーム・立地)があれば築古でも十分に成功可能です。

Q9:家賃下落は心配しなくていいの?

A:心配するべきです。家賃はエリアや築年数で確実に下落します。 そのため、

- 家賃が下がった場合の悲観シナリオでのシミュレーション

- 周辺地域の賃料についての念入りなリサーチ

上記をする必要があります。想定より家賃が下がってもキャッシュフローがプラスを維持できるかどうかが判断の分かれ目です。

Q10:結局、初心者が一番意識すべきことは?

A:何よりも大切なのは、

- “買う力”を養うこと

- “買い方”を間違えないこと

です。

「高い物件をうまく貸す」のではなく、「安く買って、あとは貸すだけ」の戦略こそが、再現性の高い成功法。

逆張りで価格が安い時期・物件を見極める目と、そのチャンスに融資を通せる準備をしておくこと。

それが、“浅井式”不動産投資の本質です。

受講生の声

ここでは、実際に「浅井佐知子の不動産投資の授業」で学び、一棟アパート投資で成果を上げた受講生の皆様のリアルな体験談をご紹介します。

初心者から始めて短期間で複数物件を取得し、安定した家賃収入を得られるようになった実例をぜひご覧ください。

✅わずか1年で7棟・総額1億5000万円の物件購入を実現

大西さん(50代・技術系会社員・男性)

Q:『浅井佐知子の不動産投資の授業』を受ける前はどんなことを悩んでいましたか?

大西さん:私はずっと株式投資をやっておりました。今後ポートフォリオ分配をどのようにしていこうかと考えていた中で、不動産の現物投資にも分散してみようかなと検討していました。ただ、どうやって不動産投資を始めたらいいのかと迷っていました。

Q:初めの2棟一括の物件は浅井佐知子のスクールで学び始めて何ヶ月目ぐらいで購入しましたか?

大西さん:スクールに入ってから2ヶ月ぐらいで契約しました。元々6600万だった物件を、最終的には6300万で購入いたしました。300万円安く指値を入れて通ったということです。利回りは11パーセントぐらいです。

Q:次の物件はどんな物件を購入されましたか?

大西さん:次の物件は最初は1億2000万円の物件だったんです。少し値段が下がったところに指値交渉を入れまして、最終的には9800万円です。これは、ほとんどフルローンです。フル稼働で表面利回りは14パーセントくらいを想定しています。

やはり、不動産鑑定士である浅井先生に個別コンサルをしていただかなかったら、本当に最後の最後、この物件でいいのか悪いのかっていうところが、自分では絶対分からないです。

▼大西さんのインタビュー詳細はこちら

✅3ヶ月で1棟目契約、年間家賃収入1300万円達成

小西さん(会社員・男性)

Q:スクールに入る前、どんなことで悩んでいましたか?

小西さん:投資は株をやっていましたが、2022年のFRBの利上げで株価がぐっと下がってしまいました。そして、利益を出せませんでした。会社員以外にどのようにして収入を増やしていけば良いか、ものすごく悩み始めておりました。

Q:スクールに入った後、どんな成果がありましたか?

小西さん:受講後3ヶ月目に、一筆の敷地に2棟建っているアパートを契約しました。さらに7ヶ月目も同様で、一筆の敷地に2棟のアパートを契約できました。1棟目の購入金額は5000万円、頭金は1200万円。2棟目の購入金額は3920万円、頭金はなんと0円です。

Q:毎月の家賃収入は、今どのくらいですか?

小西さん:毎月の家賃収入は、今、すべて合わせると1,083,031円です。年間で計算すると1299万円です。利回りで言うと2棟の平均値で14.57%です。

初めての不動産買い付け申込みが通ったのが、スクール受講2ヶ月目です。購入する額が高額なので判断に迷い、契約前に足踏み、躊躇してしまいそうでした。事前に浅井先生の的確なアドバイスをいただき、「この物件なら大丈夫、購入しましょう」と背中を押していただいたからこそ決断できたと思います。私一人では、おそらく足踏みしている間に、他のお客様に先に契約を決められていたと思います。

▼小西さんのインタビュー詳細はこちら

まとめ:資産形成の武器は“買い方”にある

一棟アパート投資は、知識の差・行動の差が、そのまま結果の差に直結する投資手法です。

ここまでお伝えしてきたように、成功する人には共通した戦略があります。

▼ 成功する人は「安く買って、高く売る」

- 相場を理解し

- お買い得の価格・条件を見極め

- 冷静に逆張りを実行する

これは決して奇抜な方法でも、高度なスキルでもありません。市場サイクルと物件選定に素直に従うだけです。

▼ 成功する人は「準備ができている」

- 年収や金融資産の棚卸しを済ませ

- 融資を通すための動きを早くから始め

- 業者との関係構築を継続している

一棟アパートは「いつでも買える投資」ではありません。“買える人”だけが買える投資です。だからこそ、事前の準備こそが命です。

▼ 成功する人は「行動が早い」

「まだ早いかな」「難しそうだから後回しで…」と思っているうちに、相場が変わり、融資が締まり、買えるチャンスがどんどん遠のいていきます。

本当に成功する人は、学びながら行動し、行動しながら学びます。

「完璧な準備をしてから」ではなく、「やりながら整える」のが鉄則です。

▼ 一歩踏み出すあなたへ

もしあなたが、

- 将来の資産形成に危機感を感じている

- 会社や年金に頼らず、安定した収入源を持ちたい

- 賢い買い方で、大きな損をせずに資産を築きたい

そう願うのであれば、一棟アパート投資は極めて有効な選択肢です。

ただし、繰り返しになりますが、鍵を握るのは「買い方」。

- 安い時期に

- 相場より安く

- 良質な物件を

- 自分に合った融資で

この4つが揃えば、キャピタルもインカムも十分に見込める投資になります。

▼ 最後に:あなたに伝えたいこと

不動産投資の世界では、「情報格差」が結果の格差になります。

本記事をここまで読んだあなたは、すでに“行動する側”の入り口に立っています。

あとは、学びを行動に変えるだけ。

「まずは探してみる」「まずは物件を見に行ってみる」——

その一歩が、数年後の資産を左右する「大きな分岐点」になります。

あなたの不動産投資の第一歩が、“買い方の成功”から始まりますように。

━━━━━━━━━━━━━━━━━━━

『良質な不動産情報とサービスで人を幸せに!』

不動産鑑定士、不動産コンサルタント 浅井佐知子

■「7日で身につく新書籍」をプレゼント

LINEに登録した方に全員プレゼントします!!